Bando 2022 Mercoledì, 26 Gennaio 2022 Il Ministro dello Sviluppo Economico di concerto con il Ministro dell’Economia e delle Finanze e con il Ministro per le pari opportunità e la famiglia Visto l’articolo 1 della legge 30 dicembre 2020, n. 178, recante “Bilancio di previsione dello Stato per l'anno finanziario 2021 e...

Imprese, cresce la voglia di digitale: 3mila in più tra gennaio e settembre Martedì, 07 Novembre 2017 122mila vivono di “bit”, tra le nuove iscritte oltre 1 su 3 è under 35 Nel digitale più lavoro e bilanci più smaglianti rispetto alla media, ma i protagonisti restano troppo pochi (solo il 2,3% di tutte le imprese) Nei primi nove mesi dell’anno +38mila imprese, +18mila tra agosto e...

Didael KTS e ATM nuovamente insieme per il “Cittadino Digitale” Martedì, 07 Novembre 2017 ATM, l’Azienda Trasporti Milanesi, è da sempre impegnata nel fornire ai propri dipendenti un’adeguata formazione. Il tema è particolarmente sentito da quando la tecnologia ha fatto il suo ingresso in modo importante nella vita sia professionale che personale delle persone.Didael KTS, in...

Imprenditoria femminile, in crescita oltre la crisi Giovedì, 07 Luglio 2016 Le donne non si sono fermate nonostante la crisi; sono oltre 35 mila le nuove imprese rosa, ovvero il 65% del totale, per lo più giovani e con servizi digitali e innovativi.La crisi economica non ha fermato il mondo dell’imprenditoria al femminile. Sono infatti oltre 35 mila le nuove...

Dillo alla Lombardia Mercoledì, 25 Marzo 2015 A due anni dall'insediamento della Giunta Regionale, il Presidente Maroni ha deciso di rinnovare l'appuntamento "Dillo alla Lombardia", un momento di lavoro dedicato agli obiettivi raggiunti e alle prospettive di sviluppo della Legislatura.L'evento si terrà il 27 marzo a Palazzo Lombardia, con la...

I bambini portateli a giocare nei musei Lunedì, 30 Giugno 2014 Italiani poco colti? A Londra e New York si va alle mostre assieme ai figli piccolissimi. Così familiarizzano con l'arte. Perché i beni culturali bisogna farli amare.Se mai vi capitasse di assistere a una commedia, un'opera o anche un musical in un teatro di Londra o di New York, scoprireste che...

Superstarter, aperte le selezioni per la gara tra startup Lunedì, 30 Giugno 2014 Superpartes Innovation Campus, laboratorio basato sull’Open Innovation dove si lavora allo startup di aziende che legano mobile computing e internet delle cose, organizza il contest Superstater, all’interno di Supernova, la prima edizione di un evento che unisce creatività e innovazione...

Dalla Ue 239 mln di euro per proteggere l’ambiente Lunedì, 30 Giugno 2014 Dopo l’azione per il clima è la volta dell’ambiente. La Commissione Europea lancia oggi una nuova chiamata nel quadro del programma di finanziamento LIFE. Si tratta del primo invito a presentare progetti per il sottoprogramma ambientale di LIFE che stanzierà a...

Palazzo Lombardia: aperto al pubblico tutte le domeniche Venerdì, 27 Giugno 2014 Regione Lombardia, vestita dei colori e del logo di EXPO 2015, apre le porte di palazzo Lombardia ai suoi cittadini per promuovere l'Esposizione Universale.Tutte le domeniche a partire dal 4 maggio, dalle ore 10.00 alle ore 18.00, Regione apre al pubblico palazzo Lombardia e l'accesso al...

Donne di classe o classe di donne? Venerdì, 27 Giugno 2014 Il femminismo può creare un ponte tra donne di classi sociali diverse? L’Italia, rispetto ad altri paesi europei, mostra una situazione polarizzata: sono di più, rispetto agli uomini, sia le donne single che ricevono esclusivamente redditi da capitale, sia le single che sopravvivono grazie a...

Quando le aziende fanno welfare Venerdì, 27 Giugno 2014 Nonostante la crisi, la Lombardia è ancora un territorio vivace e in grado di innovare nelle pratiche aziendali, anche a favore dei lavoratori. E non mancano le iniziative per far circolare i buoni risultati delle azioni positive. Come testimoniano tre buoni esempi.Negli ultimi anni sono state...

Dallo smartwatch all’auto, dalla fitness alla tv: tutte le novità di Google Venerdì, 27 Giugno 2014 Si è aperta ieri a San Francisco l’annuale conferenza degli sviluppatori per i sistemi operativi di Mountain View. Android è già usato da oltre un miliardo di persone, ma ora si cresce e si allarga oltre smartphone i tablet.“Android raddoppia ogni anno”, esordisce Sundar Pichai. Così, sul...

In India, le imprese richiamano le donne che hanno lasciato il lavoro Giovedì, 26 Giugno 2014 L’iniziativa della Google indiana si chiama gCareer ed è rivolta alle donne che abbiano lasciato una carriera da un anno e più, per ragioni personali. Ragioni che non sono difficili da indovinare, e che di solito consistono in una maternità che si prolunga e che finisce col...

Expo, il non profit si attiva Giovedì, 26 Giugno 2014 Una rete anti-spreco che offre un servizio e-commerce per l'acquisto di prodotti oggi sprecati perché in eccesso, in scadenza e con difetti estetici; un sistema di carrelli individuali per senzatetto collegati con una centrale di assistenza; la prima agenzia di viaggi su misura per persone con...

La sfida dei due 'Nobel dell'energia' under 30: "Fare ricerca in Italia" Giovedì, 26 Giugno 2014 Ci sono diversi americani ma anche due ricercatori italiani tra i vincitori degli Eni Awards, i premi che Eni assegna agli studi scientifici più importanti nel campo dell’energia e dell’ambiente. L’ambizione è di farne dei Nobel dell’energia, e allora non può che riempirci di...

La svolta del potere delle donne italiane Mercoledì, 25 Giugno 2014 Donne ai posti di comando per dare forza a una classe dirigente più moderna. Libera da vecchi codici e vecchi club, capace — nel suo insieme — di trasformare il Paese. In Italia si sta definendo la mappa di un nuovo potere femminile. La stanno disegnando quel 31 per cento di deputate e...

Regimi fiscali, si pagherà solo per quello che si incassa effettivamente Mercoledì, 25 Giugno 2014 Ci sarà un secondo decreto sulle semplificazioni, sulle dichiarazioni precompilate si punta alla sperimentazione, il nuovo catasto verrà avviato. Ma sempre tenendo conto delle osservazioni del Parlamento. Parte in modo conciliante la corsa della delega fiscale, che al passaggio dei primi due...

Università, è la ricerca a fare la differenza Mercoledì, 25 Giugno 2014 Una geografia accademica spaccata in due, con i risultati più brillanti che si concentrano negli atenei del Centro-Nord e le difficoltà maggiori che si addensano al Sud. L'immagine viene confermata dalle nuove classifiche sulla «qualità universitaria», pubblicate sul Sole 24 Ore di ieri, che...

Smart city e open gov, Milano punta sui servizi innovativi Martedì, 24 Giugno 2014 Consolidamento delle iniziative in essere – open wi-fi, open data e isole digitali -, ma soprattutto attivazione di nuovi portali a servizio di cittadini e imprese e forte spinta sul progetto smart city. Questi gli obiettivi che il Comune di Milano si è posto per il 2014.“L'Agenda...

Expo, Lombardia: i nuovi progetti d’impresa per la cultura Martedì, 24 Giugno 2014 La rassegna musicale estiva che animerà le serate al Castello Sforzesco, un ciclo di mostre e recital dedicato a Etty Hillesum, scrittrice olandese morta ad Auschwitz, documentari sui luoghi storici e la tradizione enogastronomica di Milano e itinerari culturali alla riscoperta del “grottesco”...

Si scrive coworking, si legge più donne Martedì, 24 Giugno 2014 Cresce il co-working e cresce il numero di donne che lo utilizzano. Secondo i dati raccolti da Kijiji.it, il sito di annunci gratuiti locali, il numero di inserzioni che riguardano la condivisione degli spazi lavorativi è salito del 28% negli ultimi 3 mesi di cui il 45% riguardano donne:...

Alle aziende piace green: la sostenibilità ambientale vola Lunedì, 23 Giugno 2014 La sostenibilità ambientale non è più la cenerentola delle buone pratiche aziendali o una nicchia d'élite riservata ad aziende particolarmente attente e sensibili alle tematiche "verdi", ma sta assumendo sempre maggiore importanza a livello di cultura aziendale.Uno studio di Top Employers...

Distretto 33: un progetto per il 2015 a 300 giorni da Expo Lunedì, 23 Giugno 2014 Mercoledì 25 giugno si terranno gli Stati Generali 2014 di DISTRETTO33 con l’obiettivo di informare i partecipanti sulle attività del Consorzio e gli sviluppi di DISTRETTO33: un progetto per il 2015 a 300 giorni da EXPO.Sono invitati a partecipare i rappresentanti delle Aziende...

Imprese, Maroni: entro l'anno ‘burocratic angels’ Lunedì, 23 Giugno 2014 "Nel percorso verso la semplificazione possiamo dire che si è conclusa la 'fase uno', quella dell'ascolto delle proposte e del monitoraggio per semplificare le procedure. Ora inizia la 'fase due', che prevede dieci azioni concrete, sei da fare nei prossimi mesi, altre due da fare entro il prossimo...

Expo e disabili: nessuno escluso. Così Milano diventerà accessibile Lunedì, 23 Giugno 2014 Milano, l'Expo, la disabilità e «una di quelle occasioni che capitano una sola volta». La sfida è partita: rendere Milano una città accessibile a tutti,cittadini e stranieri, «nessuno escluso». E non solo per Expo. La logica è fare qualcosa «che resti per la città». Non si tratta...

L'industria culturale è l'unica che non affonda con la crisi Venerdì, 20 Giugno 2014 Nel ciclone della crisi, con il sistema produttivo italiano che arranca, arretra, c'è un unico pilastro solido sul quale costruire il futuro: la cultura. E non si tratta della solita affermazione di principio. Ma di una verità economica sostenuta da dati e cifre. Perché, nel 2013, la nostra...

Assofranchising: donne gestiscono il 38% di 50 mila punti vendita Venerdì, 20 Giugno 2014 ''Il franchising rappresenta un'opzione di avviamento all'impresa per vari profili tipologici, e specificamente: donne, giovani, ex manager, ex dipendenti che hanno voglia di avviare una attivita' in proprio ma, in mercati cosi' competittivi, preferiscono farlo in condizioni di maggior sicurezza,...

La Lombardia «fa impresa». Mano tesa agli imprenditori Venerdì, 20 Giugno 2014 Ricostruire la fiducia tra imprenditore e pubblica amministrazione, promuovere il principio di sussidiarietà tra istituzioni e impresa, suscitare un senso di responsabilità condiviso e bidirezionale tra realtà politiche e economiche. Nel segno dell'innovazione a sostegno del rilancio...

Nasce la Coalizione Nazionale italiana per l'occupazione digitale: ecco perché Giovedì, 19 Giugno 2014 Se, come si afferma in studi della Commissione Europea, nel 2020 il 90% dei lavori avranno una componente di competenza digitale significativa e saranno necessari da 600 mila a 900 mila nuovi professionisti ICT in Europa rispetto alla tendenza attuale, tutte le iniziative che sposano sviluppo...

Melazzini: 9 milioni a smart cities e reti impresa Mercoledì, 18 Giugno 2014 La Giunta della Regione Lombardia, su proposta dell'assessore alle Attività produttive, Ricerca e Innovazione Mario Melazzini, ha deciso di rifinanziare, con una somma complessiva di quasi 9 milioni euro, due bandi dedicati a sostenere progetti per le Smart cities & communities (4,9 milioni) e...

Imprese: innovazione e donne per premi 2014 Camera Commercio Milano Mercoledì, 18 Giugno 2014 E' dedicato a Expo 2015 e agli imprenditori che si sono distinti nei campi dell'imprenditoria femminile, innovazione, tutela dell'ambiente e internazionalizzazione l'Ambrogino d'Oro delle imprese, il Premio Piazza Mercanti della Camera di Commercio di Milano consegnato oggi nel corso di una...

Tavolo Expo donne, voglia d'impresa e di esserci Mercoledì, 18 Giugno 2014 Le tre albergatrici ambasciatrici dell'ospitalità italiana nel mondo, l'imprenditrice nell'arte che offre opere a noleggio, la tour organizer capofila di imprese femminili, la start up col veicolo per gelati a emissioni zero, il portale per raccogliere crowfunding a favore di progetti...

City Life, altri 65mila metri quadri di parco Martedì, 17 Giugno 2014 La Vice sindaco De Cesaris: "Sarà il secondo parco più grande nel cuore di Milano su cui sorgerà il Parco delle Sculture".“Altri 65 mila metri quadrati di parco si aggiungeranno a quello già previsto intorno a Citylife. Su questa nuova area verde vi sarà una parte dedicata alle sculture...

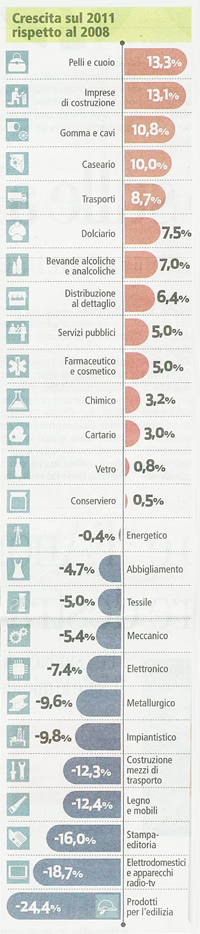

Investire in Btp ha una remunerazione maggiore rispetto ad un investimento in un'industria italiana. È quanto emerge dal rapporto redatto dall'Ufficio studi di Mediobanca, tracciato dopo aver raccolto i dati relativi all'attività in patria di 2032 società italiane. «Nel 2011 il costo del debito è salito dal 5,6% al 6% - spiega la relazione - i tassi sui BTP decennali sono passati dal 3,4% al 4,9%; il rendimento netto del capitale (roi) realizzato dalle imprese italiane (5,8%) è risultato insufficiente a remunerare il capitale proprio e di terzi (debito) impiegato nell'industria».

Investire in Btp ha una remunerazione maggiore rispetto ad un investimento in un'industria italiana. È quanto emerge dal rapporto redatto dall'Ufficio studi di Mediobanca, tracciato dopo aver raccolto i dati relativi all'attività in patria di 2032 società italiane. «Nel 2011 il costo del debito è salito dal 5,6% al 6% - spiega la relazione - i tassi sui BTP decennali sono passati dal 3,4% al 4,9%; il rendimento netto del capitale (roi) realizzato dalle imprese italiane (5,8%) è risultato insufficiente a remunerare il capitale proprio e di terzi (debito) impiegato nell'industria».